리츠, 안정적 배당으로 고령층 소득 확대에 도움 (출처: 국토교통부)

‘17년 운영리츠 평균배당률 7.59%, 대형빌딩, 판매․물류 시설 등에 투자

□ 국토교통부(장관 김현미)는 부동산투자회사*(이하 리츠)의 `17년 결산 보고서를 분석한 결과, 리츠수는 전년(169개)대비 14.2% 많아진 193개이며 자산규모는 전년(25조원)대비 36.8% 상승한 34.2조원, 운영리츠의 평균 배당률은 7.59% 라고 발표했다.

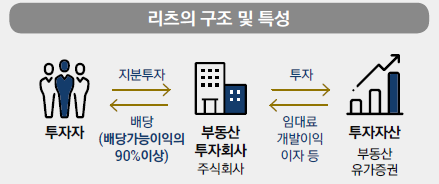

* 부동산투자회사: 주식회사 형태로 다수의 투자자로부터 자금을 모아 부동산에 투자하고 수익을 돌려주는 부동산간접투자기구(Real Estate Investment Trusts)

ㅇ 리츠 수익률은 `17년말 기준 예금은행 수신금리 1.56% 대비

4배 이상의 높은 수익률이며 최근 3년평균 수익률은 8.57%로 지속적으로 안정적인 배당을 하고 있다.

* 주택을 제외한 운영중인 리츠 수익률: ‘15년 7.62%, ’16년 10.55% ‘17.년 7.59%

□ `17년도 결산보고서 분석결과 리츠의 주요 특징은 다음과 같다.

① 투자대상의 경우,

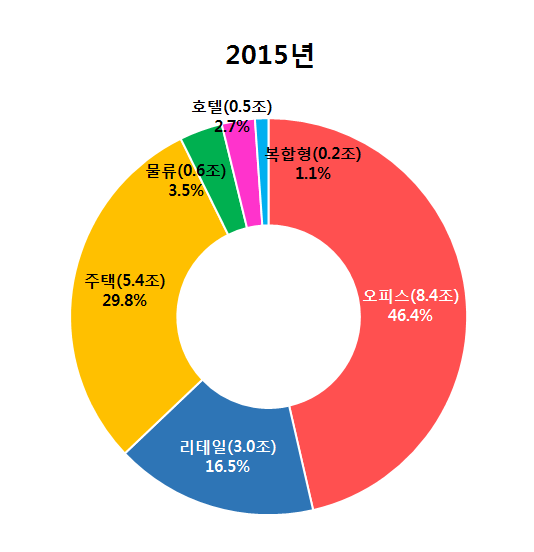

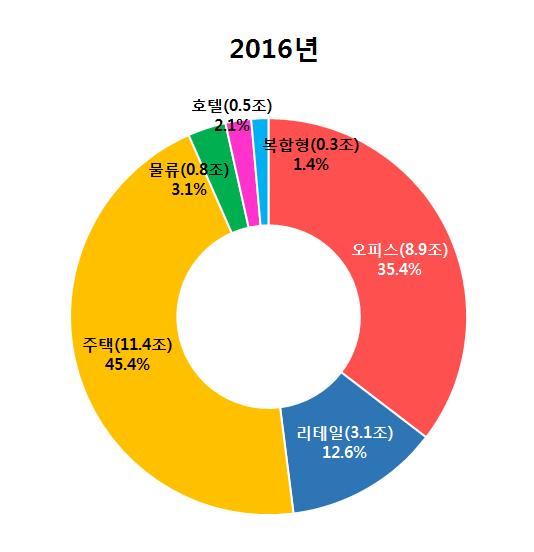

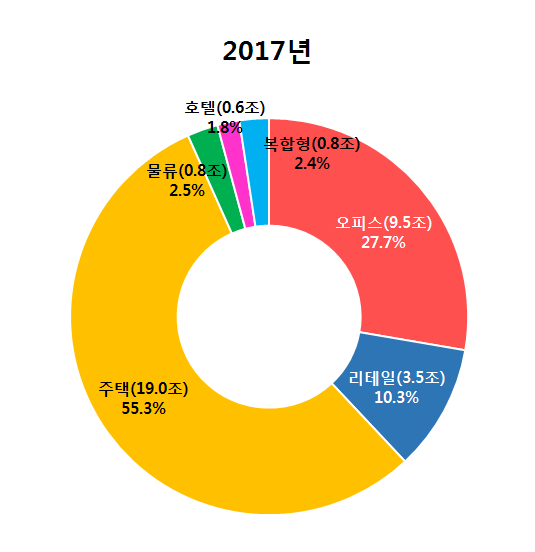

ㅇ ‘15년부터 정부의 임대주택 공급확대 정책으로 임대주택 리츠가 지속적으로 증가하고 있고(전년대비 7.7조원 상승) 나머지 분야는 리츠 개수 및 자산규모가 예년과 유사한 수준이다.

|

|

|

ㅇ 분양전환공공임대, 행복주택, 기업형임대 등 임대주택 리츠가 활성화되면서 주택에 대한 투자가 크게 성장하여, 자산규모가 ’16년 11.3조원에서 `17년 19조원(전체 리츠 중 52.23%)으로 급증했다.

– 기존 공동주택 건설방식에서 벗어나 단독주택형 제로에너지 임대주택, 청년·신혼부부 대상 매입임대주택, 정비사업 연계 매입임대주택 등 다양한 형태의 임대주택 리츠가 운용 중에 있다.

ㅇ 국내 최초로 도시재생사업(천안 동남구청 부지) 리츠(‘16. 11. 영업인가)의 성공적 추진 이후 청주 구 연초제조창을 공예클러스터 및 민간상업시설로 리모델링하는 사업(‘17. 12. 영업인가)도 추진되어 도시 재생 뉴딜사업에 리츠가 일정부분 역할을 담당할 것으로 기대된다.

② 수익률(‘17년 기준)을 살펴보면,

(단위: %)

| 연도 | 2012 | 2013 | 2014 | 2015 | 2016 | 2017 |

| 배당

수익률 |

5.13 | 6.06 | 5.65 | 7.62 | 10.55 | 7.59 |

* 자료: 부동산투자회사 정보시스템

ㅇ `17년 배당수익률은 7.59%를 기록하여 리츠가 평균적으로 연간 7%이상 수익을 주는 간접투자상품인 것을 확인할 수 있다.

– 정책적으로 임대주택리츠를 제외한 배당률로 같은기간 채권, 예금 등과 비교해 볼 때 리츠가 저금리시대 매력적인 투자 대안 및 퇴직세대의 노후소득 안전판으로 역할을 기대 할 수 있다.

|

|

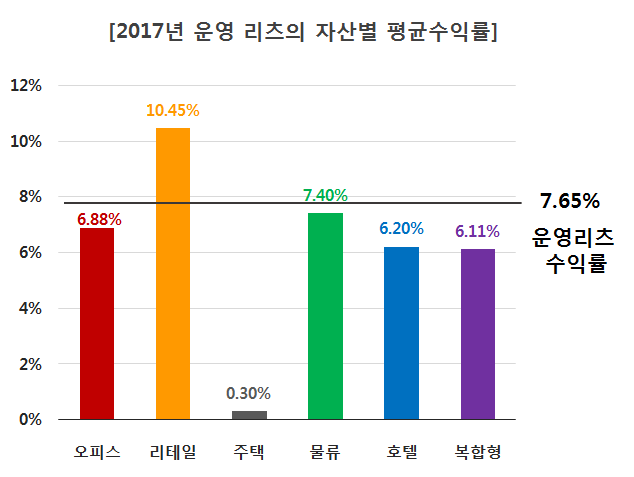

ㅇ 오피스‧리테일‧물류 분야의 수익률이 상대적으로 높게 나타났다.

– 오피스에 투자하는 운영중인 리츠는 6.88%이며 리테일 리츠는 10.27%, 물류 리츠는 7.4%로 조사되었다. 특히 물류리츠는 전년(5.5%)대비 1.9% 증가하였다.

[‘17년 리츠 결산배당수익률]

| 구 분 | 2016년(%) | 2017년(%) | 증감률(%) | |

| (1) 전체 리츠

(임대주택 포함) |

10.55

(6.59) |

7.59

(3.82) |

△2.96

(△2.77) |

|

| (2) 운용 전 리츠 | 0.00 | 0.00 | 0.00 | |

| (3) 운용 리츠 | 4.15 | 3.63 | △0.52 | |

| •운영 리츠

(임대주택포함) |

6.54

(5.66) |

7.65

(4.91) |

1.11

(△0.75) |

|

| •개발중 리츠 | 0.89 | 0.47 | △0.42 | |

| (4) 해산 리츠 | 101.49 | 32.26 | △69.23 | |

③ 규모별 현황(‘16년 기준)을 살펴보면,

ㅇ 리츠 1개당 평균 자산규모는 1,647억 원으로 전년(1,485억 원)대비 10.9% 상승, 자산규모 3,000억 원 이상 대형 리츠도 33개로 ‘16년 26개 대비 7개 증가했으며 리츠가 규모면에서 대형화 되고 있다.

– 자산규모가 3천억 원 이상인 대형 리츠는 오피스가 6조원, 주택이 12조원으로 임대주택 공급 확대가 대형리츠 증가에 큰 영향을 미쳤음을 알 수 있다.

* 자산규모 3,000억 원 이상 리츠는 34개로 전체의 17%에 불과하지만, 자산규모는 25조으로 전체의 56% 차지했으며, 전년도 53% 대비 상승

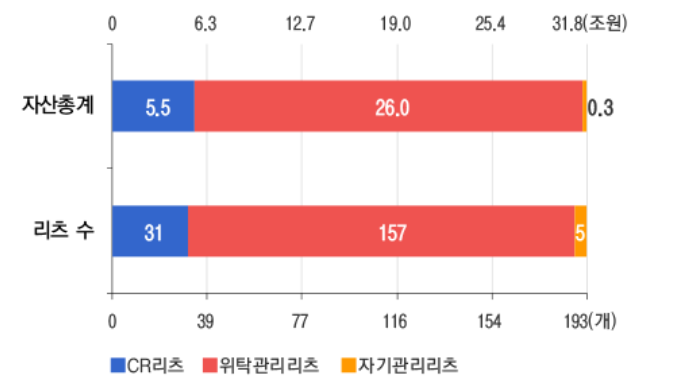

ㅇ 유형별로는 위탁관리 리츠가 157개(전년 131개)로 가장 많고, 기업구조조정 리츠 31개(전년 32개), 자기관리 리츠 5개(전년 6개)가 운용 중으로 위탁관리 리츠의 설립이 크게 증가했다.

– 자산규모도 위탁관리리츠가 26조원으로 전체리츠의 81.7%로

대부분을 차지하고 있으며 기업구조조정리츠는 5.5조 원(17.3%)으로 전년대비 3.5%감소하였다.

ㅇ 리츠 배당수익률은 국토교통부에서 제공하는 리츠정보시스템(http:reits.molit.go.kr)에서 실시간으로 확인할 수 있다.

□ 국토교통부 관계자는 “17년 리츠 수익률을 검토한 결과 오피스와 리테일 리츠는 전문적인 자산관리회사의 투자·운용으로 서울지역 평균 임대 수익률*보다 높은 오피스 6.88%, 리테일 10.45%를 보였다면서 부동산직접투자보다 전문가에 의한 간접투자가 효과적인 사례”라고 했다.

* `17년도 서울지역 부동산 소득수익률(임대동향조사) : 업무용 4.7%, 중대형상가 4.0%

ㅇ 특히, 대형 빌딩, 백화점에 투자하는 이리츠코크랩리츠(‘18.6월)‧신한알파리츠가(’18.7월) 일반국민을 대상으로 하는 공모주를

모집하여 상장을 준비하고 있으며

– “이러한 오피스‧리테일 리츠의 상장이 활성화 되어 일반국민이 소액의 여유자금만으로 투자하여도 부동산임대수익을 향유할 수 있으며 연금형태 안정적 소득원으로 고령층 소득기반 확충에

기여 할 수 있을 것으로 기대 한다.” 라고 했다.

|

이 보도자료와 관련하여 보다 자세한 내용이나 취재를 원하시면 국토교통부 부동산

산업과 김중한 사무관(☎ 044-201-3414)에게 연락주시기 바랍니다. |

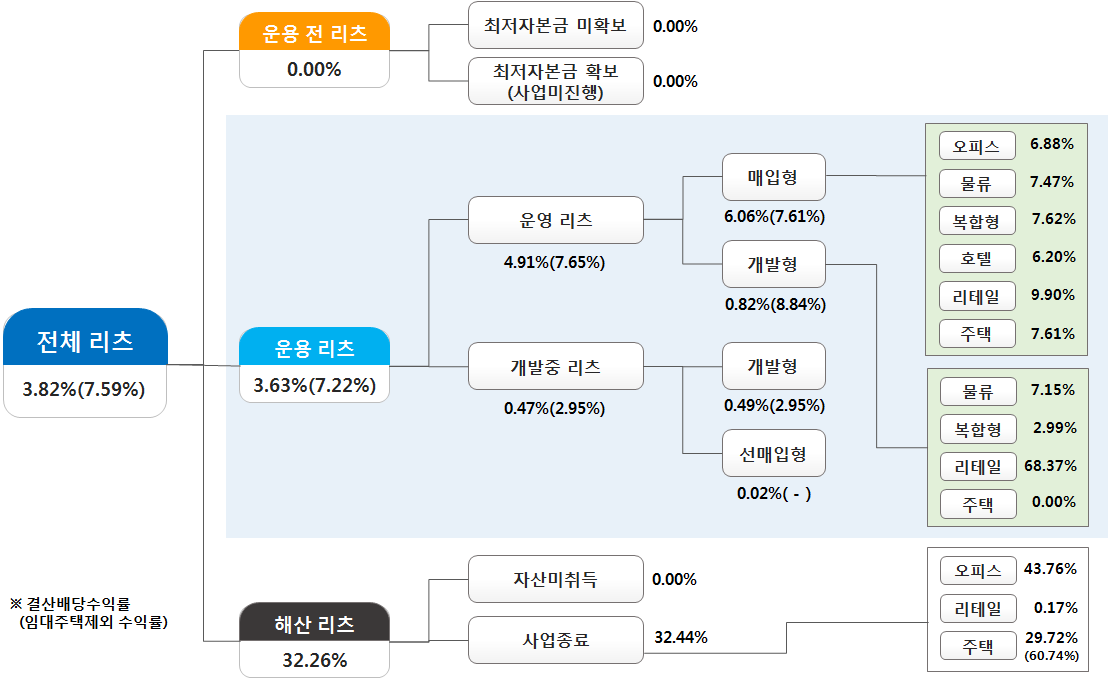

| 참고 1 | 리츠표준분류 – 리츠운용별 수익률 |

|

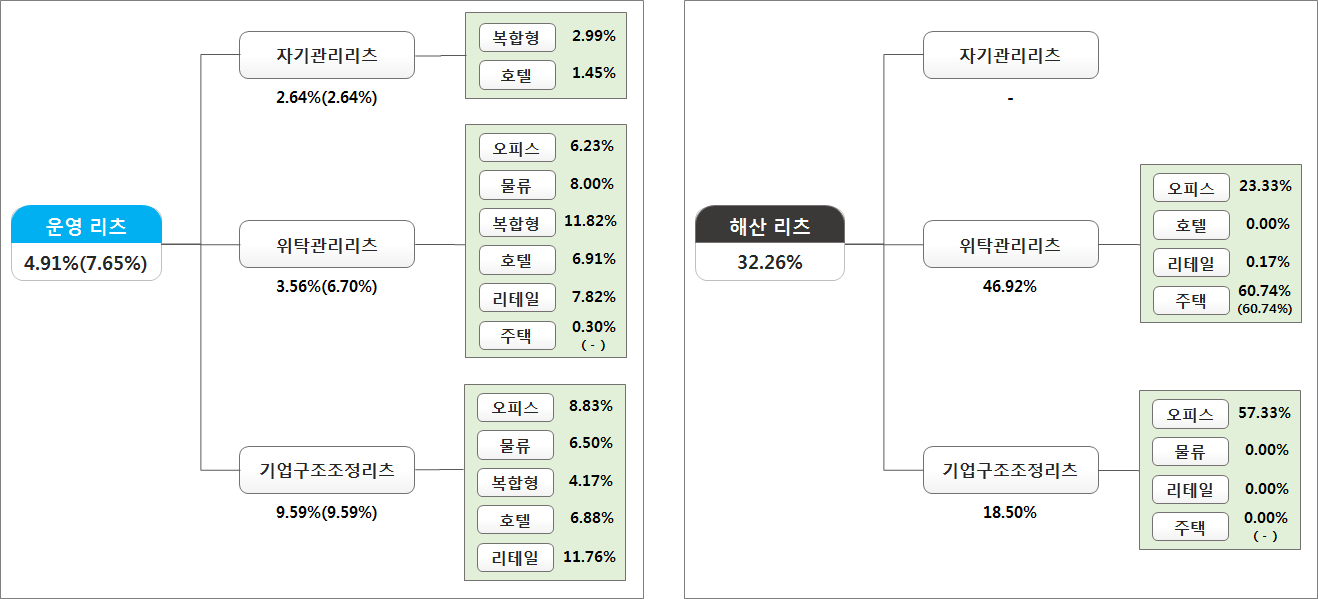

| 참고 2 | 리츠표준분류 – 리츠유형별 수익률 |

|

| 참고 3 | 리츠표준분류 – 리츠자산규모별 수익률 |

|

●임대주택 포함 (임대주택 제외)

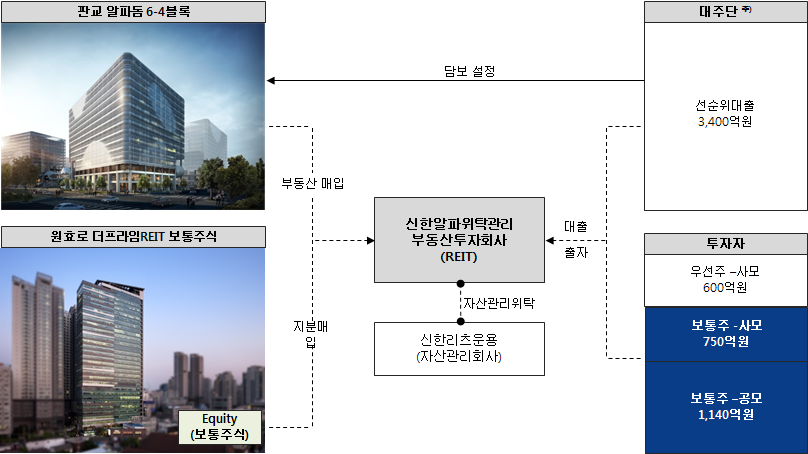

| 참고4 | 신한 알파위탁관리 리츠 개요 및 수익률 예상 |

□ 리츠개요

ㅇ 회사명 : ㈜신한알파위탁관리부동산투자회사 / 6개월 배당

ㅇ 자산규모 : 5,957억원 (알파돔: 5,711억원, 더프라임:246억원)

□ 진행현황

ㅇ 신한 알파 위탁관리리츠 영업인가 승인(‘18.3월)

ㅇ 알파6.-4블럭 빌딩매입․원효로 더프라임 빌딩 리츠주식 인수(4월)

□ 투자구조

ㅇ 브릿지론을 1,140억원(신한금투)조달하여 선매입 후 공모자금으로 상환

□ 자산관리 현황

ㅇ (알파6-4빌딩) 네이버, 블루홀 등 10년 임대차 계약

ㅇ (프라임빌딩) 신한생명,LG손해보험,동부생명등 임차

□ 수익률 추정

ㅇ 공모보통주의 10년 운영수익률 약 6%, 매각익 포함 9% 예상

| 참고5 | 이리츠코크렙리츠 개요 및 수익률 예상 |

□ 리츠개요

ㅇ 회사명: ㈜이리츠코크렙기업구조조정부동산투자회사 /12개월 배당

ㅇ 리츠규모 : 5,040억원

ㅇ 자산현황 : 뉴코아아울렛일산(1,493억원)․평촌(1,881억원), 야탑NC백화점(2,282억원)

ㅇ 공모계획 : ‘18.6.12∼15 일반국민 대상 공모주 청약

□ 투자구조

□ 자산관리

ㅇ 이랜드리테일 장기고정임대계약(매년 물가상승을 감안 임대료상승)

ㅇ 상장이후 이랜드 중계, 분당아울렛 2개 점포 추가 매입

□ 수익률 추정

ㅇ 공모보통주의 운영수익률 5년 [약 7%],10년 [약 7.6%]